LA HORA accedió al borrador del informe para segundo debate en donde se incluyen temas como contribuciones temporales sobre los trabajadores públicos y privados con sueldos de $1.000 o más, se gravan los ingresos de los profesionales independientes que facturan, se amplía el impuesto sobre las utilidades a las cooperativas, entre otros.

A continuación se detalla el «frankenstein impositivo» que se podría votar hoy:

1.- Se mantiene la fórmula mista de subida del IVA. Hasta el 13% de forma permanente y hasta el 15% durante el resto del ejercicio fiscal 2024 y los ejercicios fiscales 2025 y 2026.

2.- Se abre la posibilidad de un aumento del Impuesto a la Salida de Divisas (ISD). Desde el Gobierno se inclinan por un aumento hasta el 5%; pero desde sectores como la Revolución Ciudadana, que ya presentó un informe de minoría para el primer debate, se busca que el aumento sea hasta el 6%.

3.- Impuesto sobre las grandes empresas que deberá ser pagado en 2024 y 2025. Se busca cobrar el 3,25% sobre las utilidades gravadas con el impuesto a la renta del ejercicio fiscal 2022.

Este impuesto, que se presenta bajo nombre de «Contribución temporal de seguridad», ya estaba incluido en el informe para primer debate y se ratificaría en el informe para segundo debate, a pesar de que sería inconstitucional porque estaría gravando a utilidades anteriores y obligaría a las empresas a pagar dos veces sobre unas ganancias ya obtenidas.

4.-Hasta el informe de primer debate, solo se incluía un impuesto especial sobres las utilidades netas de los bancos, pero en el informe borrador también se busca gravar las utilidades netas de las cooperativas.

En concreto, se busca gravar a los bancos y cooperativas que hayan registrado una utilidad neta anual superior a $10 millones durante el ejercicio fiscal 2022 o 2023. Es decir, se cobrará el impuesto sobre la utilidad mayor registrada entre 2022 y 2023.

La tasa del impuesto, que sería por una sola vez, va del 5% sobre utilidades entre $10 y $50 millones; del 10% entre $50 y $100 millones; y del 15% si se superan los $100 millones de utilidad.

Los bancos ya han alertado que esta medida impediría que se entregue más de $1.700 millones en nuevos créditos, con lo que se perjudicaría a alrededor de 500.000 personas en busca de financiamiento.

5.- La mayor sorpresa es la inclusión (no estaba en el informe para primer debate) de dos impuestos temporales sobre las remuneraciones de trabajadores en relación de dependencia y de profesionales independientes que facturan.

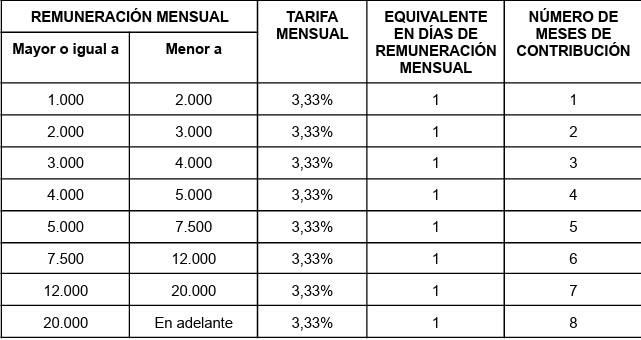

En concreto, bajo en nombre de «Contribución temporal sobre la remuneración», se busca imponer un impuesto de 3,33% sobre los sueldos de los trabajadores en relación de dependencia (públicos y privados) que ganan $1.000 o más al mes.

Si establece que las personas que no paguen este impuesto «serán sancionadas sin resolución administrativa con una multa equivalente al 3% de la obligación generada, por cada mes o fracción de mes de retraso».

La declaración y el pago de la contribución serán cumplidos por una única vez en los plazos establecidos por el Servicio de Rentas Internas mediante resolución.

Por otro lado, bajo el nombre de «Contribución temporal sobre los valores facturados por prestación de

servicios», se busca imponer un impuesto del 3,33% sobre los profesionales independientes que facturen $1.000 o más al mes.

Esta contribución deberá cumplirse de manera mensual durante un período no menor a un mes ni mayor a ocho meses, de conformidad con la resolución que emita el Servicio de Rentas Internas en atención al promedio de ingresos que hubiese generado la personas naturales durante el ejercicio fiscal 2023.

Todos estos impuestos son parte del borrador del informe para segundo debate que se votaría esta tarde. Habrá que esperar si hay cambios de última hora y que finalmente aprueban los asambleístas.